隐形冠军 三安光电LED行业最赚钱的公司

LED灯大家都很熟悉,广泛应用于汽车照明、笔记本电脑、手机背光以及各种户外广告。

鲜为人知的是,中国一度不得不100%进口LED灯芯片。

不过,现在这种情况已经彻底改变:2016年,LED芯片国产化率提升至76%,达到106亿元; 进口33亿元。 随着国内厂商不断释放产能,2016年本土芯片厂产值同比增长13%。

中国芯片厂不仅实现了大规模进口替代,还开始大规模出口。 尽管产量大幅增长,但出口比重仍在上升:2014年出口率为8.9%; 2016年增长至9.6%。

世界级LED芯片巨头的成长故事

目前,中国已经诞生了一家世界级的LED芯片巨头:三安光电公司。

该公司拥有全球最多数量的MOCVD,仅次于台湾晶电LED芯片公司。

2016年,三安光电实现营业收入62.73亿元,归属于上市公司股东的净利润21.67亿元,同比分别增长29.11%和27.86%。 预计营业收入将首次超越台湾晶电。

尤其值得关注的是,三安光电净利润率高达34.5%,超过本土巨头腾讯27%的净利润率。

三安光电是国内光电行业的龙头企业,也是产业链最完整的光电企业。 公开资料显示,三安光电目前国内LED照明灯具占比超过68%,80%以上的LED灯均采用三安光电生产的芯片。

2015年,三安光电与中国科学院植物研究所共同投资成立福建中科生物有限公司,目前基地已投入建筑面积10000平方米的厂房投入使用。

今年年初,中科生物生产的1000套价值200万美元的植物工厂栽培模块设备发往美国。 这是国内首次出口植物工厂栽培模块设备。 这些设备将用于开设“植物工厂”。

对于三安光电来说,“种植模组设备的出口具有里程碑意义,标志着三安光电在深化、做强产业链方面又迈出了重要一步。” 三安光电相关人士表示。

三安光电股份有限公司成立于2000年,注册资本40.8亿元。 是国内最早、规模最大的全彩超高亮度发光二极管外延及芯片产业化生产基地。

公司LED业务主要产品涵盖蓝宝石、外延芯片、封装器件、照明应用等; 产业基地分布在厦门、天津、芜湖、淮南、泉州等地区。

不仅赶上了台湾晶元光电,成为芯片领域国际领先者,三安光电也在向芯片上游发力。 2015年,公司开始建设30万片/年6英寸砷化镓生产线、6万片/年6英寸砷化镓生产线。 英寸氮化镓生产线布局化合物半导体。

GaAs和GaN分别是第二代和第三代半导体材料的耀眼明星。 目前,公司已获得军工客户采购协议,并向国内大型客户批量发货。 2016年底,我们通过与GCS合作获得技术授权,2017年将进一步拓展国内外客户。

随着5G、物联网、电动汽车、智能汽车等应用市场的兴起,预计2021年全球GaAs/GaN器件市场规模将突破700亿元人民币。

与此同时,我国芯片严重依赖进口。 以我国智能手机为例,90%以上的砷化镓/氮化镓芯片需要进口。

三安光电的生产线将填补国内砷化镓/氮化镓的空白,有望全面替代进口芯片,自主掌控中国“芯”。

三安光电为什么这么赚钱?

三安光电无疑是中国LED行业最赚钱的公司。 毛利率和净利润率都太高,不符合制造企业的标准。

一般制造业毛利润高于30%,净利润率能超过15%,已经是非常不错的业绩了。 除2012年至2013年行业低谷期利润下滑外,三安持续保持毛利润40%以上、净利润率30%以上。

众所周知,三安光电的净利润受益于MOCVD设备补贴。 然而,如果我们局限于三安依靠补贴的刻板印象,可能就与事实相去甚远了。

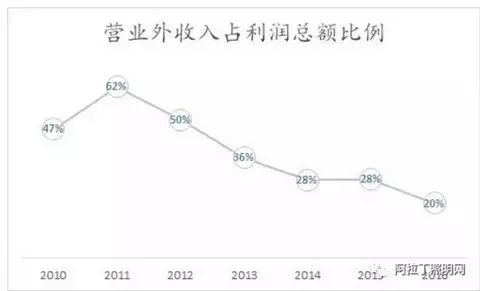

近年来,随着三安光电的发展壮大,营业外收入对利润的贡献越来越低,从2011年高达62%下降到2016年的20%,但其自身盈利能力却得到加强一步步。

以下口径可以充分了解这家公司的盈利能力:

1、制造规模效应。

LED芯片制造虽然门槛不像半导体制造那么高,但也是一个非常重资产的行业,生产制造的规模效应非常显着。

大家都知道MOCVD设备价格昂贵。 事实上,专门为芯片生产准备的高纯气体供应系统、超净车间等基础设施更是离不开的特殊资产,这将大大增加LED芯片厂商的固定产量。 成本。

相反,从长远角度来看,MOCVD更像是一种可变成本。

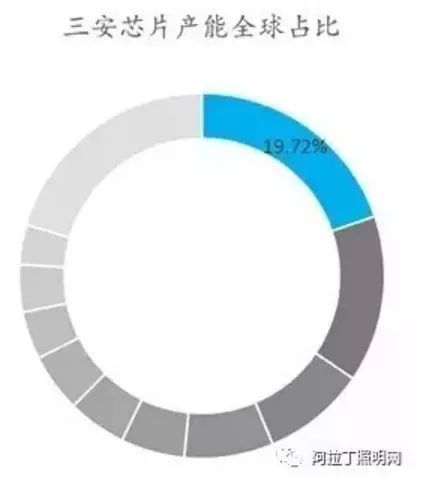

三安光电拥有全球最大的LED芯片产能,约占全球芯片产能的20%。 只要产能利用率达到合理水平,这些固定成本就可以摊销到更大的芯片生产上。 商品可以比普通竞争对手低10%。

2、研发规模效应。

LED作为半导体行业的子行业之一,也是研发密集型行业。 由于中国LED企业进入该领域较晚,在原有技术积累和专利圈地方面处于相对劣势。 印象中,中国LED企业技术含量较低。

三安光电仅有1200多项已浮出水面的专利。 事实上,要保持产品竞争力的不断提升,微创新和工艺创新必须持续,但大部分不会转化为专利,而是由企业转化。 以专有技术的形式存在。

举个简单的例子,对于很多产品线,三安光电能够持续保持相同芯片面积且亮度比竞争对手高出5%,这实际上构成了其产品溢价的技术保障。

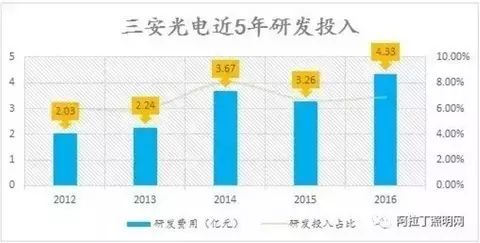

研发的规模效应进一步体现在三安光电的研发团队和研发资金投入规模上。

公司拥有日本、韩国、台湾博士或技术专家470余人,高级工程师、硕士502人。 仅就LED光电行业的人才储备而言,三安光电就拥有全球最大的人才储备。 。

直接研发资金投入加上间接研发人员成本保守估计在3亿元以上,相当于一家中型芯片厂前几年的年营业收入。

如此巨额的研发支出对于生产规模不足的企业来说是一个巨大的负担。 但对于三安光电来说,摊销到每颗芯片的研发成本可以忽略不计,完全可以覆盖产品性能带来的溢价。

3、客户数量的规模效应。

应该有多个经济学术语可以解释这种现象,比如网络效应,即越多的人使用同一个系统,就会吸引越多的人使用它。

但本质上还是可以用客户的规模效应来解释。 毕竟,网络效应还取决于用户数量。

三安的长期客户群客观上促成了使用三安系统进行交易时的网络效应。

LED芯片属于化合物半导体,生产工艺的精度不如硅基半导体精确(5个9和11个9的区别)。 因此,生产出来的芯片的光电性能通常分布在指定的区间内,而LED制造商需要根据光电性能的分档组对产品进行分类,然后才能出售给客户。

具有三安光电生产规模的厂家,单个仓内的产品数量相当多,可以向单个客户供应单个仓。

公司的客户数量也足够多,每个客户收到的垃圾箱组也非常集中。 从客户的角度得到的体验是,三安光电的产品非常一致。

能够以类似方式出货的芯片厂商只有三安、华灿等少数几家。

此外,像木林森这样的封装厂也拥有足够大的规模和庞大且分散的客户群。 这样,木林森也可以不分档次采购芯片,而是将单个档次的LED销售给客户。 这一优势还可以增加至少5%的溢价空间。

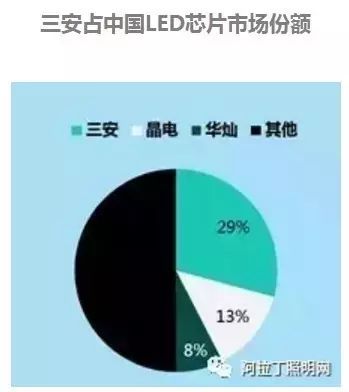

综合以上三点,三安光电的利润率较同行高出15~25%。 另外,从市场结构来看,其在中国芯片市场的份额接近30%(LEDinside数据约为29%)。 ,拥有价格领先者的定价能力,因此能够保持较高的毛利率也就不足为奇了。

还有另外两个因素也很重要,但相比之下,它们并不是构成三安产品高毛利的主要因素,仅作简单说明。

一是三安光电拥有自己的基板和PSS工厂(晶安光电),可以优先保证其获得更好的原材料供应,不需要承受高于市场的价格,这也构成了公司的产品竞争力来源,确保更高的产量。

但这并不能算是核心竞争力。 充其量只是一种内部转移定价手段,集团内部的利润被放置在不同的生产环节。 也就是说,只要价格足够高,也可以从市场上获得同样的供应,但不像内部那样有保证。

另一个因素是三安光电经常有一些路灯照明产品的订单。 此类偏工程照明产品的毛利率通常较高(参考名家汇、利亚德旗下金达照明),这是由其行业属性决定的。

虽然会提升公司整体毛利水平,但由于占比不大、权重较小,对毛利和净利润的贡献相对有限,加上不确定性较强,顶多构成季节性波动因素。

补充说明:木林森是LED封装领域的领导者。 收购LEDVANCE后,海外业务爆发式增长,致力于成为全球LED封装领导者。 木林森的LED封装装置也是国内首创,目前值得跟踪,希望将这个信息分享给大家。

资料来源:阿拉丁照明网、宁南山、照明周刊、中国半导体照明网。